小规模纳税人3%征收率适用范围

根据最近财政部和税务总局发布的《财税2022年15号》公告,小规模纳税人4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。那么小规模纳税人哪些应税销售行为适用3%征收率,哪些应税销售行为又适用5%征收率呢?

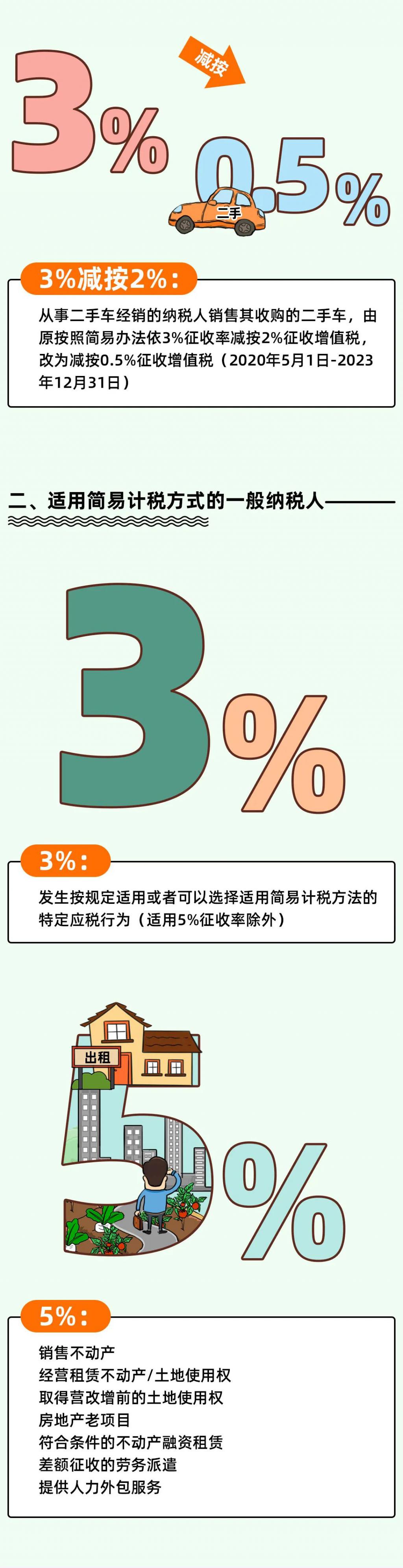

小规模纳税人增值税标准征收率分为2档:3%和5%。适用5%征收率的应税销售行为比较少,大部分应税销售行为适用3%征收率。

小规模纳税人3%征收率适用范围

小规模纳税人销售货物、提供加工修理修配劳务、提供应税销售服务(除另有规定)以及销售无形资产,均适用3%征收率。

小规模纳税人异地提供建筑服务,以及销售其自行开发的房地产需要预缴增值税,预征率为3%。

2022年4月1日起至2022年12月31日期间增值税小规模纳税人税率,小规模纳税人提供以上应税销售行为,开具增值税普通发票或无票销售的情况下,均可以享受免征增值税的优惠政策。适用3%预征率的应税销售行为,也可享受暂停预缴税款的优惠。

注意小规模纳税人年度应税销售额(连续12个月或4个季度的纳税申报销售额,稽查查补销售额以及纳税评估调整销售额)不要超过500万,超过500万,税务机关将强制要求其申请成为一般纳税人,一般纳税人不享受免征增值税的优惠。

小规模纳税人5%征收率适用范围

房地产开发企业中的小规模纳税人,销售其自行开发的房地产项目;小规模纳税人销售其自建或取得的不动产;小规模纳税人出租(经营租赁)其取得的不动产(不含个人出租住房,个人包括个体工商户和自然人,个人出租住房,按照5%的征收率减按1.5%计算应纳税额);小规模纳税人提供劳务派遣服务,选择差额计税的,适用5%征收率计算缴纳增值税。

小规模纳税人提供以上适用5%征收率的应税销售行为增值税小规模纳税人税率,月度应税销售额合计(总销售额,包括适用5%征收率的销售额也包括适用3%征收率的销售额)不超过15万元(以1个季度为1个纳税期的,季度应税销售额合计不超过45万元的),免征增值税(注意开具普票或未开票)。

月度应税销售额超过15万元(季度应税销售额超过45万元)的,5%适用征收率的应税销售额需要全额计算缴纳增值税。

举例:

某小规模纳税人2022年第2季度实现销售额合计为80万(均开具了普票发票),其中适用3%征收率应税销售额为60万,对外出租不动产取得应税销售收入为20万(不含税)。该小规模第二季度需要缴纳多少增值税?

适用3%征收率的60万,享受免征增值税优惠,20万对外出租不动产适用5%征收率,应纳税额=20×5%=1万。